Refinancovanie pomáha dlžníkovi znížiť finančné zaťaženie a získať lepšie podmienky na zaplatenie dlhu. Ak viete, ako správne refinancovať pôžičku, môžete sa vyhnúť preplatkom a ušetriť. Ako si vybrať banku na tento účel a čo hľadať – v našom článku.

Čo je to refinancovanie?

Refinancovanie je refinancovanie, to znamená získanie novej pôžičky na splatenie starej. Je dôležité, aby podmienky nového dlhu boli výhodnejšie. Vďaka tomu môžete:

- Znížte úrokovú sadzbu.

- Znížte mesačnú platbu a zmeňte dobu pôžičky.

- Zjednodušiť výpočet niekoľkých dlhov v rôznych bankách ich zlúčením do jednej.

- Revízia meny úveru.

Z právneho hľadiska je refinancovanie cieľovou pôžičkou, to znamená, že zmluva by mala naznačovať, že peniaze pôjdu na splatenie existujúceho dlhu. Na dlžníka sú kladené takmer rovnaké požiadavky ako pri obvyklom návrhu. Je potrebné potvrdiť schopnosť pracovať, dostupnosť zdroja príjmu, pracovisko, nechať niekoľko kontaktných telefónov, poskytnúť identifikačné dokumenty.

Refinančná banka tiež kontroluje úverovú históriu. Nebude kontaktovať nespoľahlivých zákazníkov, ktorí oneskoria platbu a nespĺňajú zmluvné požiadavky. Je to nástroj, pomocou ktorého stabilný platca prechádza na najlepšie podmienky a nie na spôsob, ako sa vyhnúť povinnostiam.

Aký je rozdiel medzi refinancovaním a reštrukturalizáciou

Reštrukturalizácia – prehľad súčasnej dlhovej pozície. Môže sa to uskutočniť iba v banke, v ktorej ste si vzali pôžičku. Existuje, aby sa znížilo úverové zaťaženie, ak je pre vás ťažké splácať vypožičané prostriedky..

Refinancovanie je spôsob, ako ušetriť. Nahradenie starej pôžičky za novú pôžičku v ktorejkoľvek inej banke, vrátane tej súčasnej. Súčasná banka však nebude vždy zisková revidovať podmienky pôžičky pre vernejších. Preto môže odmietnuť.

V takom prípade musíte refinancovať

1. Zníženie úrokovej sadzby

Refinancovanie sa stáva relevantným, keď trhové sadzby znižujú úverové sadzby. Napríklad rodina dostala hypotéku v roku 2005 vo výške 14-15% ročne. Do roku 2007 trhové sadzby klesli na 12 – 13%. Aby neuhradila ďalší úrok, preštudovala ponuky refinancovania a opätovne rokovala o zmluve s inou bankou. To pomohlo znížiť mesačné splátky a celkové konečné náklady na hypotekárny úver..

Zdroj: lifehacker.ru

2. Konsolidácia pôžičiek do jednej

Môžete refinancovať niekoľko pôžičiek. Kombinujú sa do jednej, uskutočňujú spoločnú platbu a jednu stávku. Za jednu pôžičku teda zaplatíte iba raz.

3. Zmena meny

V dôsledku rastúcich mien sa pôžičky v dolároch a eurách stali obrovskou záťažou. Vďaka refinancovaniu môžete zmeniť úrokovú sadzbu a rubeľ dlhov.

4. Znížená mesačná platba

Nie je najlepšia voľba. Znížením minimálnej mesačnej platby predĺžite termín a výsledkom je, že banke získate viac úrokov, teda nakoniec preplatok. To dáva zmysel, keď je pre vás ťažké prideliť minimálnu stanovenú sumu finančných prostriedkov na pôžičku mesačne..

Banky poskytujú refinančné služby pre tieto typy pôžičiek:

- hypotéka

- Spotrebné úvery

- Kreditné karty

- Pôžičky na autá

- Kontokorentné pohľadávky na debetných kartách

V každom prípade sa banka individuálne rozhodne, či je pripravená refinancovať dlhové záväzky platiteľa alebo nie. Niektorí pracujú iba so spotrebiteľskými úvermi, iní sa nezapájajú do dlhov v cudzej mene.

Nevýhody Refinancovanie

- Nepriaznivé podmienky, ktoré sa pôvodne nezdali byť hlavnou nevýhodou. Pri refinancovaní sa môže doba pôžičky zvýšiť. Preto aj nižšia úroková sadzba na „dlhé vzdialenosti“ spôsobí, že nová pôžička bude drahšia. Venujte tomu pozornosť. Vašou úlohou je dodržať termín, ale znížiť veľkosť platby a ponuky.

- Ďalšie náklady sú možné na predčasné splatenie súčasného úveru (pokuta), províziu za prevod peňazí z jednej banky do druhej, províziu za refinančný postup.

- Je potrebné prejsť byrokratickými kruhmi zhromažďovania dokumentov a opätovného potvrdenia platobnej schopnosti.

Ako komunikovať s bankou

1. Overte si u súčasného veriteľa, či je pripravený zmeniť podmienky zmluvy. Pre banku nemusí byť prospešné nechať ju ísť, takže urobí ústupky.

2. Ak súčasný veriteľ nie je pripravený preukázať lojalitu, preštudujte si ďalšie ponuky na refinančnom trhu. Je dôležité porozumieť tarifám, požadovaným dokumentom, obmedzujúcim podmienkam, spoľahlivosti novej banky.

3. Skontrolujte možnosť predčasného splatenia. Môže sa ukázať, že podľa podmienok zmluvy so súčasným dlžníkom nie je možné splatiť dlh vopred. Pre refinancovanie je tiež dôležitá možnosť zbaviť sa úveru predčasne. Zadajte podmienky a algoritmus pre skorý návrat.

4. V poslednej fáze kontaktujte refinančnú banku. Podajte žiadosť a uzavrite zmluvu. Obvykle samotná banka rieši organizačné problémy a posiela potrebnú sumu predchádzajúcemu veriteľovi.

5. Starostlivo skontrolujte časť zmluvy, ktorá sa týka výšky provízií a podmienok výpočtu pokút..

Ako si vybrať banku na refinancovanie

Aby ste získali dobré podmienky, musíte sa oboznámiť s ponukami mnohých bánk a venovať pozornosť niekoľkým parametrom:

- Úroková sadzba. Vyhľadajte nižšiu sadzbu ako existujúci úver.

- Suma a termín. Väčšina bánk je pripravená refinancovať po dobu 5 až 7 rokov a najmenej 30 až 50 tisíc rubľov, ale existujú možnosti na 10 až 15 rokov. Pôžička musí byť „staršia“ ako šesť mesiacov a neskončiť v nasledujúcich 2-3 mesiacoch.

- Balík dokumentov. V niektorých prípadoch stačí iba ruský pas, v iných bankách sa vyžaduje doklad o príjmoch a ďalšie dokumenty (pracovný zošit, SNIL, vojenský preukaz, doklady o refinancovanej pôžičke).

- Požiadavky na dlžníka. Existujú obmedzenia týkajúce sa veku a kreditnej skúsenosti klienta.

Aby ste nestrácali čas prehliadaním webových stránok, telefonovaním a nezávislým porovnávaním všetkých údajov, použite online výber refinancovania zo služby Porovnať. Zobrazuje aktuálne ponuky pre konkrétne mesto a región. Možnosti sú filtrované podľa množstva, termínu, potrebných dokumentov, vekových požiadaviek a ďalších parametrov. Uvádzajú sa aj registračné čísla organizácií v centrálnej banke a existujú tlačidlá na podávanie žiadostí.

Ako vypočítať, či je refinancovanie úveru ziskové

Aby ste pochopili, či nová pôžička skutočne pomôže zlepšiť finančnú situáciu, vypočítajte, koľko to bude stáť. použitie kalkulačka úverov.

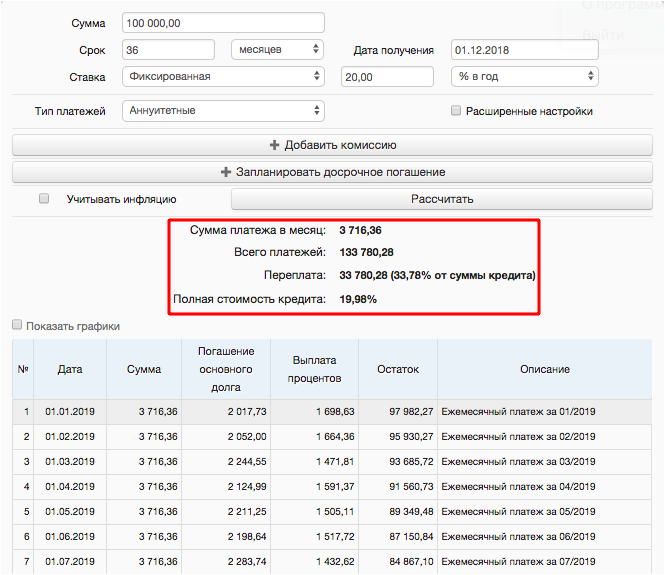

Napríklad ste si vzali pôžičku 100 000 rubľov. vo výške 20% ročne po dobu troch rokov. Počas tejto doby musíte dať svojej banke 133 780 rubľov.

Prvý výpočet úveru

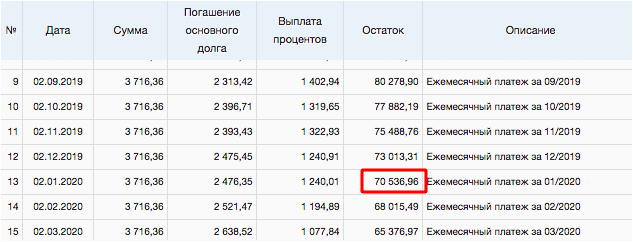

O rok neskôr ste sa rozhodli refinancovať. Uskutočnilo sa už 12 platieb, do banky ste previedli 44 596,32 rubľov. Zostatok 70 536,96 rub.

Zostatok splácania úveru po 12 mesiacoch

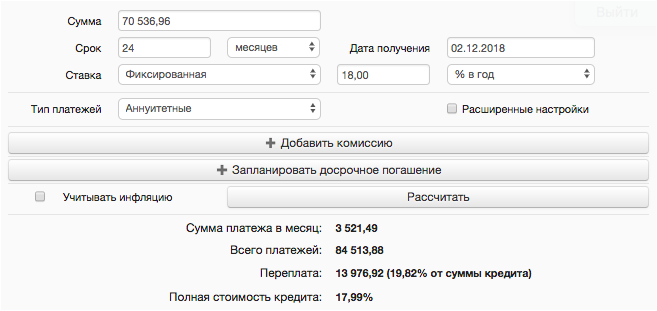

Ďalšia banka vám ponúka refinancovanie zostatku úveru na dva roky pri 18%. Znova zadajte údaje do kalkulačky. Mesačná platba sa zníži na 3 521,49 rubľov. a za dva roky dáte 84 513,88 rubľov.

Výpočet novej pôžičky

Zrátané a podčiarknuté: za rok ste zaplatili jednej banke 44 496,32 rubľov. plus zaplatiť 84 513,88 rub. do novej banky. Ukazuje sa, že celková suma bude 129 110,2 rubľov. Ak pôžičku neafinancujete, prvej banke dáte 133 780,28 rubľov. Prínosom teda bude 4 670,08 rubľov.

Presné výpočty nájdete iba v oddelení finančnej organizácie. Tu je príklad a princíp refinancovania. Ešte raz vám pripomíname, že by ste mali venovať pozornosť všetkým províziám, pretože vďaka nim výhoda nahradenia jednej pôžičky za inú klesá a nemusí mať vôbec zmysel..

Refinancovanie je k dispozícii aj mimo Ruska

Finančné ťažkosti pre tých, ktorí sa nachádzajú na území Ukrajiny, už nie sú problémom. Ak má dlžník oneskorenie v jednej z pôžičiek, môže využiť služby online služieb a splácať svoje dlhy. Kreditný katalóg „kredit online“ a ďalšie spoločnosti na trhu refinancovania úverov fungujú 24 hodín denne a výber ponúk nie je horší ako ruština.

Nie je pochýb o tom, že banky môžu pomôcť pokryť nedoplatky na inej pôžičke, ale zvyčajne sú vysoké požiadavky – potvrdenie žiadosti v 70% prípadov má negatívnu odpoveď.

Podobné články

- Ako sa dostať z dlhov? – Návod.

Podľa VTsIOM 57% Rusov pripustilo, že majú jednu alebo viac nesplatených pôžičiek – to je dvakrát toľko ako pred ôsmimi rokmi. Hocičo…

- Ako požičať peniaze a získať ich späť.

Prevod peňazí na dočasné použitie (na pôžičku) sa vo väčšine prípadov vykonáva medzi známymi a blízkymi ľuďmi, ktorí sa nezaťažujú zákonnými…

- Ako si požičať peniaze a neľutovať

V roku 2018 predstavoval celkový dlh Rusov bankám a ostatným veriteľom 16 biliónov rubľov. V priemere je to 191 tisíc na rodinu….

Ako prečítať tento text, môže sa zdať, že čitateľ chce vedieť, ako refinancovať svoju pôžičku a zvýšiť ziskovosť dlhu.

Moja otázka pre tento čitateľa by mohla znieť: „Aké možnosti refinancovania pôžičky by ste odporučili pre zvýšenie ziskovosti a zníženie nákladov na dlh?“

Aký máte úrok na aktuálnu pôžičku? Je možné nájsť inú banku, ktorá ponúka lepšie podmienky s nižším úrokom? Skontrolujte aj náklady na správu pôžičky, ak sa zistí, že sú nadprahové, môžete skúsiť prepnúť na inú banku, ktorá ponúka nižšie poplatky. Ďalšou možnosťou je refinancovať pôžičku prostredníctvom konsolidácie, čo znamená, že sa vytvorí nová pôžička na splácanie starých. To môže priniesť nižšie splátky a zníženie nákladov na úrok. Nezabudnite si však dôkladne overiť podmienky a porovnať rôzne možnosti predtým, než sa rozhodnete pre zmenu refnančnej inštitúcie.

Momentálne mám úrok na svoju pôžičku XY%.

Áno, je možné nájsť inú banku, ktorá môže ponúkať lepšie podmienky s nižším úrokom. Treba si overiť rôzne bankové inštitúcie a porovnať ich ponuky. Okrem toho, je dôležité skontrolovať aj náklady na správu pôžičky. Ak sú tieto náklady nadpriemerné, môžete zvážiť prechod k inej banke, ktorá ponúka nižšie poplatky. Ďalšou možnosťou je refinancovanie pôžičky prostredníctvom konsolidácie, čo znamená vytvorenie novej pôžičky na splácanie starých. Toto môže priniesť nižšie splátky a zníženie nákladov na úrok. Dôkladne si však overte podmienky a porovnajte rôzne možnosti predtým, než sa rozhodnete pre zmenu refinančnej inštitúcie.