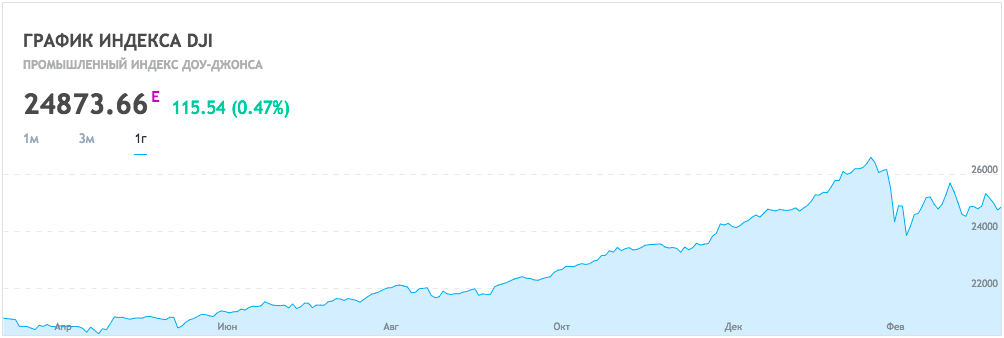

Pri pohľade na to, ako akciové indexy rástli počas celého roka 2017 (priemyselný priemer Dow Jones vzrástol v polovici októbra na 23 000 bodov a potom sa v januári 2017 zlomil nad 26 500 bodov), sa môže zdať, že tento rekordný trh býkov nemá predvídateľný koniec. Napriek vysokej výkonnosti však investori v priebehu roka 2017 pokojne vyberajú peniaze z akcií..

Aj keď sa zdá nelogické – predávať akcie počas obdobia rastu mali investori pravdu, už vo februári 2018 sa index za niekoľko dní zrútil o 1 500 bodov..

Zdroj: tra.viewview.com, cena indexu DJI na mape je uvedená v čase uverejnenia článku.

Niektorí ľudia preplatili aktíva, zatiaľ čo iní ich previedli na dlhopisy. Je to čiastočne odôvodnené a potrebné na zníženie rizika, pretože ročné zisky možno ľahko zničiť pádom akciového trhu.

O dôvodoch poklesu indexu Dow Jones si prečítajte náš článok: Ako technológia vzrušila akciový trh

Vyrovnávanie a prerozdeľovanie investícií

Redistribúcia aktív je základným princípom dlhodobých investičných stratégií a užitočným nástrojom na dosiahnutie cieľov.

Myšlienkou redistribúcie je najprv stanoviť cieľ založený na tolerancii rizika. To znamená pomer peňazí v akciách k peniazom v dlhopisoch. Agresívne investičné portfólio môže pozostávať z 90% akcií a 10% dlhopisov a konzervatívnych – o 60% a 40%. Potom pravidelne kontrolujete portfólio a upravujete aktuálny pomer v súlade s uvedenými percentuálnymi hodnotami. To znamená, že ak zásoby rastú a odchádzajú do zahraničia so 60% aktív, musia sa zmeniť na dlhopisy.

Akcie stúpajú rýchlejšie ako dlhopisy.

Pravdepodobne budete mať v roku 2018 vyššie percento peňazí v akciách, ako sa pôvodne plánovalo, ak ste predtým investíciu nerozdelili. Peniaze nikdy nevyvážia samy o sebe.

Napriek tomu, že existuje veľa odporúčaní na prerozdeľovanie aktív, základným princípom je, že chceme mať na začiatku našej kariéry viac peňazí v akciách a menej bližšie k odchodu do dôchodku. V každom prípade je to otázka voľby. Ako povedal Colin Jaconetti, hlavný investičný stratég vo Vanguarde, v rozhovore povedal: „Každý sa rozhodne sám za seba“.

Aby sme lepšie porozumeli vyváženiu, predkladáme vám príručku o tom, ako to funguje, prečo to ľudia robia a ako vyvinúť najúčinnejší prístup..

Prečo by som mal distribuovať aktíva?

William Bernstein, finančný teoretik, neurológ a autor knihy The Four Pillars of Investing, povedal: „Prerozdelenie investícií je nevyhnutnejšie na kontrolu rizika ako na zvýšenie zisku“.

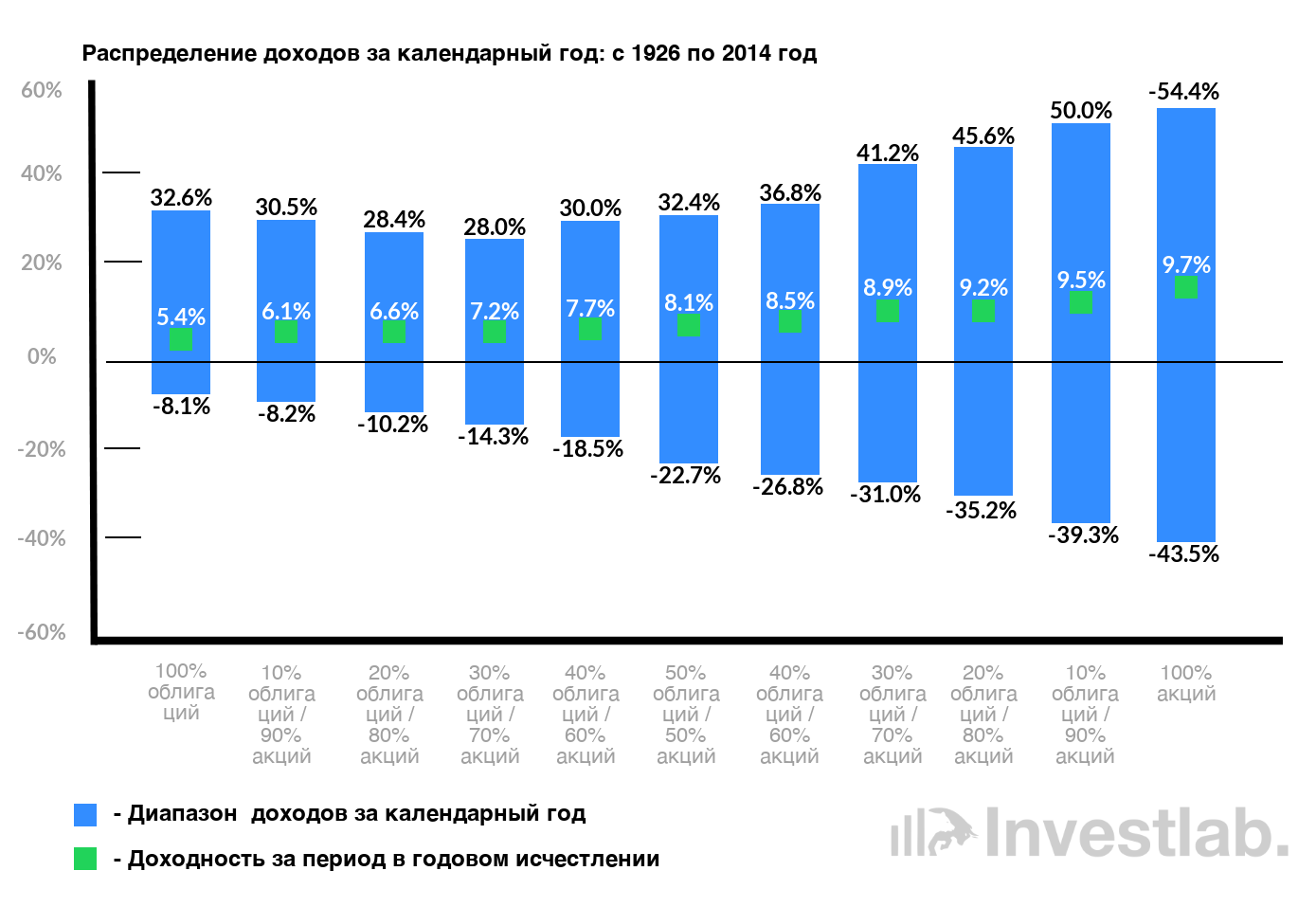

Ak chcete z dlhodobého hľadiska čo najviac využiť svoje peniaze, pravdepodobne investujete 100% svojich peňazí do akcií, nie do dlhopisov. Problémom tohto prístupu je však to, že ceny akcií kolísajú oveľa výraznejšie. Môžu preskočiť na historické maximum 54% a potom za rok klesnúť o 44%. Na takejto horskej dráhe sa zriedkavý investor nebude rozčuľovať. Strach zo straty kapitálu vás môže vytlačiť z trhu v najnevhodnejšom okamihu a stratíte viac peňazí ako pri plánovanom prerozdelení investícií.

Portfólia dlhopisov na ročnej báze od roku 1926 vzrástli iba o 5,4% v porovnaní s 9,7% v prípade akcií (pozri graf). Tí, ktorí investovali do akcií, však boli nútení znášať silné fluktuácie cien každý rok výmenou za vyššie výnosy..

Zdroj: investor.vanguard.com. Výpočty založené na údajoch FactSet. Minulá výkonnosť nezaručuje budúce príjmy.

Ceny akcií sú volatilnejšie, ale tiež dávajú časom vyššie výnosy (podľa Vanguarda).

Pri vyrovnávaní sa pridržiavate kombinácie investícií, ktorá je dostatočne agresívna na to, aby rástla bohatstvo a neohrozuje celý plán. Jaconetti tiež uviedol: „Investor, ktorého portfólio pozostáva zo 100% akcií, je nútený opustiť trh, ak klesne o 40%.“.

To robili niektorí ľudia v roku 2008, keď sa akciový trh zrútil o 37%. Na vrchole finančnej krízy investori stiahli z podielových fondov v priebehu jedného týždňa 43,3 miliárd dolárov. Je to smutná skutočnosť, ale ten, kto v roku 2008 vyplatil svoje investície, nevyužil príležitosť získať späť straty počas dvojciferného rastu trhu v roku 2009..

Ako funguje prerozdeľovanie investícií?

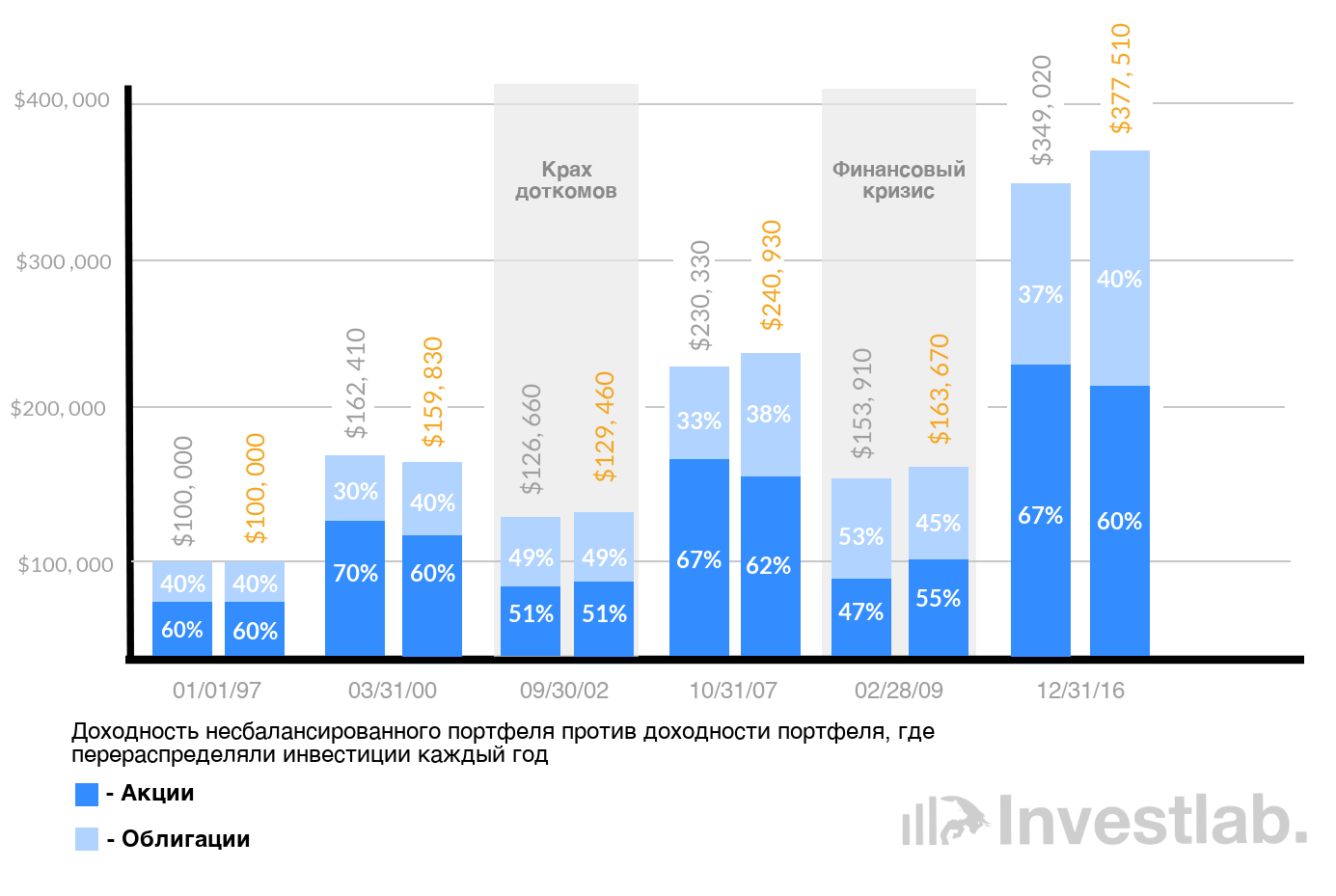

Na ilustráciu toho, ako redistribúcia funguje vo váš prospech, uvádzame príklad s portfóliom 100 000 dolárov, ktoré pozostáva zo 60% akcií a 40% dlhopisov. Odpočítavanie – 1997.

Ak vykonávate vyrovnávanie podľa pravidla 60/40 každý rok, do konca roka 2016 by ste zvýšili svoje finančné prostriedky na 377 510 dolárov. Keby nedošlo k žiadnemu vyrovnávaniu (ľavý stĺpec), dostali by ste príjem o 28 490 dolárov menej, ako ukazuje nasledujúci obrázok..

Zdroj: troweprice.com

Prerozdelenie vášho investičného portfólia z dlhodobého hľadiska prinesie viac peňazí. V tomto príklade vyvážené portfólio stratilo pri poklesoch menšiu hodnotu a prekonalo nevyvážené portfólio s rovnakou pôvodnou sumou..

Prerozdeľovanie investícií je pomerne zriedkavé, aby vám mohlo priniesť významný zisk za jeden rok. Pripomeňme si však Bernstein: „Ako dobre riadite dlhodobé investície, nesúvisí a nie je úmerné tomu, ako ste si istí, že ste v zriedkavých, ale výrazných poklesoch trhu. Investovanie je operácia, ktorá poskytuje bohatstvo tým, ktorí majú stratégiu a sú pripravení ju dodržiavať, na rozdiel od tých, ktorí to nemôžu alebo nechcú urobiť. ““.

Aké riziko ste ochotní podstúpiť?

Jednou z prvých otázok, ktoré si musíte položiť, než sa pokúsite prerozdeliť dostupné prostriedky, je: „Aký podiel peňazí chcete investovať do akcií proti dlhopisom?“.

Typická je distribúcia od 70% do 90% v prospech akcií, ak je váš vek 20 – 30 rokov. Čím bližšie sa dostanete k odchodu do dôchodku, tým menej riskantné bude vaše portfólio. Podiel akcií na ňom sa znižuje smerom k 40-60%.

Je potrebné vypočítať správny pomer akcií k dlhopisom s prihliadnutím na toleranciu rizika.

Opýtajte sa sami seba:

1. Aká je moja riziková chuť do jedla na stupnici od 0 do 10?

2. Bude moja finančná situácia v poriadku, ak moje portfólio klesne o 50% za rok?

3. Aká stabilná je môj hlavný zdroj príjmu?

4. Uprednostňujem investície s malou alebo žiadnou variabilitou hodnoty.?

Základnou nevýhodou týchto otázok je, že zvažujú hypotetické situácie. V skutočnosti „Existuje iba jeden spôsob, ako kalibrovať toleranciu rizika – testovať ju v reálnych podmienkach,“ hovorí W. Bernstein. Nemôžete presne vedieť, čo budete robiť na klesajúcom trhu, kým nepocítite skutočné nepohodlie z 25-30% poklesu čistej hodnoty. Naozaj to bolí.

Okrem toho môže byť súčasný stav osoby zavádzajúci. Bill Van Sant, finančný plánovač a generálny riaditeľ Univest Wealth Management, povedal: „Ľudia sú agresívnejší, keď trh rastie, ale v čase recesie ako v roku 2008 sa boja.“ Ovládajte svoje emócie v ktoromkoľvek z týchto prípadov..

Aby sa tento problém obišiel, navrhol W. Bernstein periodické prerozdeľovanie investícií na určenie skutočnej tolerancie rizika. Pri tejto príležitosti povedal: „Napríklad, ak vlastníte portfólio 60 až 40 (akcie / dlhopisy) a cítite sa neistý pri poklese, je to pre vás príliš agresívny pomer. Na druhej strane, ak vám takéto situácie nespôsobia nepohodlie, môžete uvažovať o zvýšení ziskovosti investovaním peňazí do akcií..

Podobné články

- 12 dôvodov pre a proti investovaniu do značky, ktorú milujete.

Niekedy je nákup akcií vo vašich obľúbených spoločnostiach rozumný a niekedy nie. Ak uvažujete o investovaní do značky, ktorá je blízko vášho srdca, mali by ste konať…

- Kľúčové investičné koncepcie, ktoré musíte vedieť

S najväčšou pravdepodobnosťou ste narazili na desiatky investičných podmienok v obchodných rozhovoroch a mediálnych správach. Museli ste už počuť o diverzifikácii majetku,…

- Tajomstvo a pravidlá investora – Ako začať rozumne investovať?

Ak uvažujete o investovaní niektorých ťažko zarobených peňazí na akciový trh, môžete byť trochu nervózni. Našťastie to tak nie je…

Dobrý deň, rada by som sa opýtala, aké dôležité pravidlo o prerozdeľovaní investícií funguje a ako nám môže pomôcť. Mohli by ste mi na to odpovedať? Ďakujem.

Mohol by som sa opýtať, ako presne funguje toto dôležité pravidlo prerozdelenia investícií? Či je to zákonné pravidlo alebo sa jedná o dobrovoľné opatrenie? Aké sú hlavné faktory, ktoré ovplyvňujú rozhodnutie o prerozdelení investícií? A ako sa táto prax uplatňuje v praxi?